英伟达:AI独秀,是芯片真王

英伟达 北京时间2月22日凌晨,美股盘后发布 2024财年第四季度财报(截至 2024年1月):

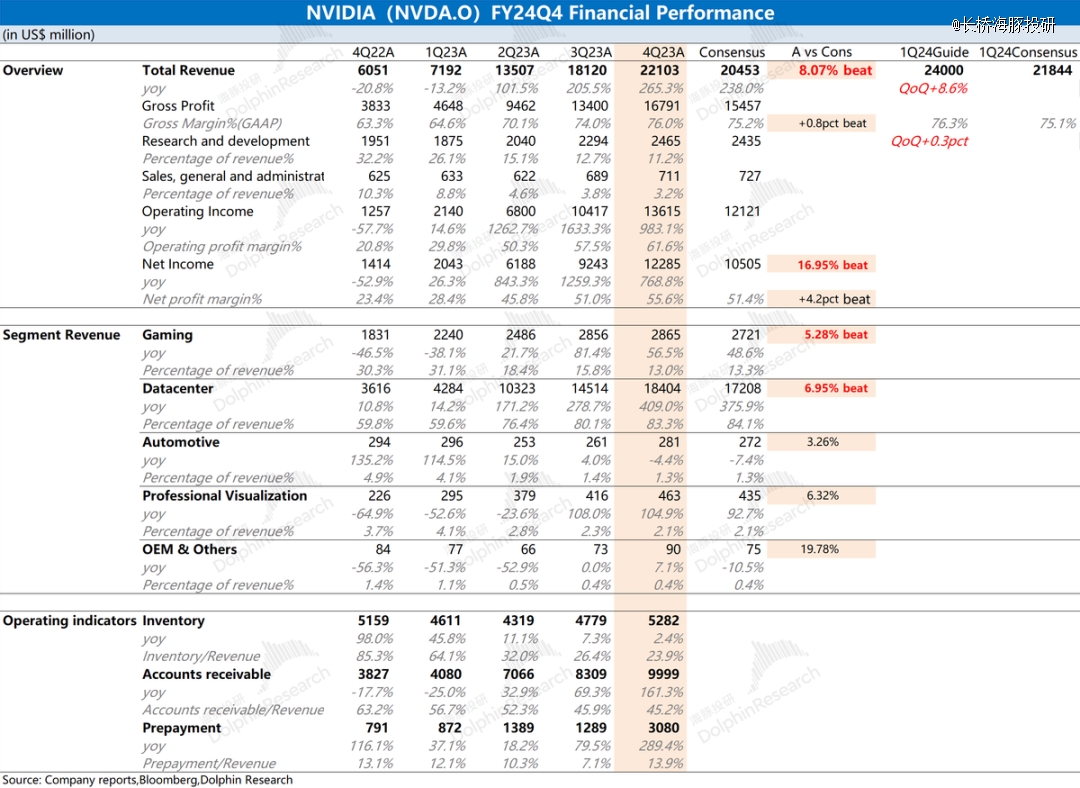

1、整体业绩:收入amp;毛利率,双双超预期。本季度英伟达公司实现营收221亿美元,同比增长265%,超市场预期。本季度英伟达实现毛利率(GAAP)76%,也超市场预期(75.2%)。毛利率创历史新高,主要是数据中心业务的强劲表现,带动整体毛利率提升。而本次财报的净利润123亿美元,同比上升769%,利润端同样是历史新高。

2、核心业务情况:数据中心继续拉升。数据中心业务占公司收入达到83%,是公司当前最核心的业务。

1)本季度游戏业务同比增长56.5%,继续回暖。海豚君认为公司本季度游戏业务回暖的主要原因是:a)PC市场的回暖,一定程度上也增加了对GPU的需求;b)近期币值的上涨,也提升了部分显卡的需求;

2)本季度数据中心业务同比增长409%,再创新高,主要是由大模型、推荐引擎和生成式 AI的强劲需求推动。

3、主要财务指标:费用率创历史新低。英伟达本季度经营费用率继续下滑至14.4%的低位。这主要是由于收入端的暴增,使得费用端的占比明显减小。而在存货端当前占比处于历史低位,这也表明公司当前产品情况仍是供不应求的。

4、下季度指引:英伟达预计2025财年*季度收入240亿美元,同比增长234%,超市场预期218亿美元;一季度毛利率76.3%(正负0.5%),也超市场预期75.1%,再创新高。

整体观点:英伟达财报再次超出市场预期。本季度收入和毛利率两项核心指标均超市场预期,超预期主要来自于数据中心业务的高增长。公司存货端有所提升,但和高增长的收入相比,存货/收入继续下降。当前公司产品仍处于供不应求的局面。

除了财报数据,公司指引也同样不错。英伟达对下季度的收入和毛利率给出了240亿美元和76.3%的指引,两项都创公司的历史新高。下季度收入240亿美元,同比增长234%,超市场预期;而下季度毛利率76.3%左右,同比提升11.7pct,也超市场预期(75.1%)。

相比于英特尔和AMD两家低迷的指引,英伟达的数据中心及AI业务继续高成长,这也能看出AI芯片的真正实力。在三家公司的数据中心及AI收入对比中,英伟达收入占比进一步攀升至74.6%,**于其他两家。

亮眼的财报数据和指引,势必会给市场注入信心,股价也将在短期内受益。虽然公司股价从去年初开始已经翻两番多,但在这过程中一直有业绩作为支撑。即使当前市值达到了1.6万亿以上,但在数据中心及AI的带动下,公司当前市值对应的PE仍不足40倍。

对高成长股的投资信心,主要来自于行业及公司的持续超预期的表现,但任何一个行业的高增长都不会长期持续下去。虽然公司的业绩和指引都超出市场预期,但环比增长也都有所放缓。从指引看,下季度的收入环比增长可能回到个位数,而毛利率也将稳定在76%附近的位置。当高成长股的增长明显放缓时,投资的风险也会相应提升。

综合来看,英伟达虽然前期有较大的涨幅,但是持续的业绩高增长能支撑住公司当前的股价。然而由于高增长不会一直持续下去,随着业绩增速放缓,公司股价也难有过去翻倍增长的表现。亮眼的财报数据和指引,短期能给市场带来信心。但如果股价要更上一层楼,仍需要公司给出更强劲的表现。

以下是详细分析

一、核心业绩指标:收入amp;毛利率,双双超预期

1.1 营业收入:2024财年第四季度英伟达公司实现营收221.03亿美元,同比增长265.3%,再超此前公司指引。公司本季度收入再次暴增,主要是得益于下游数据中心业务的强劲表现。

展望2025财年*季度,公司收入将继续增长。英伟达预计*季度收入240亿美元,同比增长234%,再超市场预期的218亿美元。海豚君认为下季度的收入增长仍主要来自于数据中心业务的拉动。

1.2 毛利率:2024财年第四季度英伟达实现毛利率76%,再超指引预期上限(74%-75%),本季度毛利率继续创出新高。

公司之前毛利率的骤降,主要是公司进行了存货减计的处理。在毛利率重回63%-64%时,存货已经不是问题。结合公司的存货情况,英伟达本季度的存货继续提升至53亿美元。和大幅增长的收入相比,英伟达当前的存货水位依然很低,仍处于供不应求的情况。

英伟达对2025财年*季度的毛利率预期为76.3%,超市场预期(75.1%)。在AI等需求的带动下,公司毛利率的中枢从65%提升至76%左右,盈利能力大幅提升。

1.3 经营指标情况

1)存货/收入:本季度比值24%,环比下降2pct。虽然公司本季度存货继续提升至53亿美元,但结合公司高增长的收入表现看,公司存货占比处于历史低位,这也表明公司当前产品仍是供不应求的局面;

2)应收帐款/收入:本季度比值45%,环比下滑1pct。应收账款占比下降,公司收账情况继续向好。

二、核心业务情况:数据中心继续拉升

在AI等需求的带动下,2024财年第四季度英伟达数据中心业务在公司收入中的份额继续扩大,本季度达到了83.3%。虽然游戏业务本季度也有增长,但占比仍被高速增长的数据中心压缩至2成以下。数据中心,已经成为对公司影响*的业务。

2.1 数据中心业务:2024财年第四季度英伟达数据中心业务实现营收184亿美元,同比增长409%。本季度英伟达的数据中心业务创出新高,主要是由于大型语言模型、推荐引擎和生成式 AI 应用程序的训练和推理的 NVIDIA Hopper GPU 计算平台以及 InfiniBand 端到端解决方案的出货量增加。

在高增长的数据中心业务中,云服务商的收入占比达到一半以上。强劲的需求是由企业软件和消费者互联网应用以及包括汽车、金融服务和医疗保健在内的多个垂直行业推动的。各行各业的客户都可以通过云端和本地访问 NVIDIA AI 基础设施。由于美国政府的许可要求,本季度数据中心业务在中国的销售大幅下降。

从meta、谷歌、微软和亚马逊四巨头的资本开支看,四家公司合计资本开支本季度达到了438亿美元,同比增长12.1%。其中谷歌和微软的资本开支数额处于持续提升的状态。由于英伟达数据中心业务一半以上的收入来自于云服务商,公司将受益于巨头资本开支的增长。

结合公司给出的下季度240亿美元的强劲收入指引,海豚君认为这主要仍来自于数据中心业务的需求增长。在当前仍处于供给相对紧张的状态下,下季度英伟达数据中心业务收入有望达到200亿美元。

2.2游戏业务:2024财年第四季度英伟达游戏业务实现营收28.65亿美元,同比增长56.5%。在经历几个季度的低迷后,游戏业务有所回暖,已经走出“困境”。

全球PC市场出货量在四季度已经开始止跌。根据IDC最新的数据,2023年四季度全球PC市场出货为6700万台,同比几乎持平。需求开始走出底部,PC出货量修复至6500万台以上。

2.3 汽车业务:2024财年第四季度英伟达汽车业务实现营收2.81亿美元,同比下滑4.4%,英伟达的汽车业务,主要来自于自动驾驶和人工智能驾驶舱解决方案的收入。虽然自动驾驶平台仍有所增长,但受AI Cockpit影响仍出现下滑。

虽然公司汽车业务出现同比下滑,但当前在收入中占比很小。目前英伟达的业绩表现,仍主要关注于数据中心和游戏业务的表现。

三、主要财务指标:费用率创历史新低

3.1 营业利润率

2024财年第四季度英伟达营业利润率回升至61.6%,再创历史新高。本季度营业利润率的回升,主要是受毛利率上升和费用率的下降的双重影响。

从营业利润率的构成来分析,具体变化情况:

“营业利润率=毛利率 - 研发费用率 - 销售、行政等费用占比”

1)毛利率:本季度76%,环比提升2pct。在毛利率回归正常区间后,数据中心业务的“供不应求”带动了公司毛利率继续向上;

2)研发费用率:本季度11.2%,环比下降1.5pct。公司研发支出的*值有所提升,但由于收入端的暴增,费用率明显下降;

3)销售、行政等费用占比:本季度3.2%,环比下降0.6pct。虽然*值有提升,但公司销售费用率已经进入历史底部区间。

公司2025财年*季度经营费用指引的数值继续走高至35亿美元,但相比于收入端的增长,下季度经营费用率有望维持在14.6%左右的低位。收入端的高速增长,将费用率拉低。

3.2 净利润率

2024财年第四季度英伟达净利润122.85亿美元,同比增长7倍,本季度净利率继续提升至55.6%。本季度公司的收入端同比实现265%的增长,毛利率又创历史新高。经营费用率下滑至历史低位,带动利润端的大幅提升。