投资者灵魂拷问:花10亿元买楼能带来多少利润?为何股价一直低于增发价?长

“公司股价始终低于增发价,是何原因?”

“公司拿10亿元购买办公楼,能为股东和公司带来多少利润?目前的办公楼咋办?”

“公司与头部券商的距离非但没有缩小,还有扩大的趋势,问题在什么地方?原因是什么?”

据长江证券(行情000783,诊股)公告,近期的线上接待活动中,有投资者发出上述“灵魂拷问”。面对这一系列问题,长江证券都如实记录并作出回应。

来源:长江证券公告

“租金太贵,不如直接买”

有投资者问:“贵公司拿10亿元购买办公楼,能为股东和公司带来多少利润?目前的办公楼咋办?”

长江证券表示:“公司现有总部大楼办公空间十分紧张,无法满足公司当前和未来发展需要,建设或购置总部办公楼可减少房屋租赁开支,提高运营效率,增强员工归属感和凝聚力。”

来源:长江证券公告

中证君发现,长江证券曾于今年3月16日公告称,董事会同意拟以自有资金在武汉投资自建或购置办公楼,金额不超过10亿元。

来源:长江证券公告

长江证券2020年年报显示,其合并财务报表中“业务及管理费”一项中的“租赁费”达1.93亿元,仅次于职工薪酬、广告宣传及业务招待费。

来源:长江证券公告

长江证券并非近年来唯一公告买楼的券商。中泰证券(行情600918,诊股)曾于今年3月22日公告称,拟以总价款不超过27.35亿元购置上海绿地外滩中心办公楼。

去年8月,国海证券(行情000750,诊股)董事会决议通过了公司以13.8亿元购买上海绿地外滩中心写字楼的议案。这一买楼费用,超过了其2019年和2020年两年的净利润之和。

有业内人士表示,券商投资房产应该是出于资金运用以及经营方面的考虑。一方面节省了租金,另一方面房产的长期收益尚可,所以部分券商选择投资房产作为办公楼。集中办公提高效率的同时,还有利于长远的战略布局。

券商板块估值与业绩错配

至于投资者关心的“公司股价始终低于增发价,是何原因”,长江证券回复称,“公司股价水平受宏观经济、大盘及板块走势等多种因素影响。”

公开资料显示,长江证券于2016年7月定增发行7.87亿股,发行价是10.56元/股,募集资金83.11亿元,2016年8月1日复盘后报10.42元/股。在当时的市场环境下完成溢价发行,显示出大股东及投资机构对长江证券及整个行业前景的看好。

来源:Wind

Wind数据显示,7月2日,长江证券收报7.08元/股,仍低于2016年的定增发行价。2017年8月1日,其定增限售股解禁,当日收于9.75元/股。

来源:Wind

投资者对股价较为敏感。国海证券此前在网上集体接待日也被投资问及股价不振是否会影响其增发实施。

招商证券(行情600999,诊股)认为,从股价和估值角度看,券商板块个股出现分化。从业绩角度看,券商行业高景气度与股价走势出现背离。5月以来市场出现明显反弹,6月以来连续多日成交破万亿元,预计上半年券商净利润增速维持双位数以上增长。

中信建投(行情601066,诊股)证券认为,券商板块的估值与其业绩存在明显错配,有向上修复的势能。

研究业务突出

有投资者直言不讳地问道:“公司与头部券商的距离非但没有缩小,还有扩大的趋势,问题在什么地方?原因是什么?公司未来的发展方向或突破口是什么?如何能缩小差距?”

中证君查阅了证券业协会近期公布的2020年证券公司经营业绩排名情况,长江证券2020年营收为72.15亿元,排名第18;净利润20.85亿元,排名第20;净资产290.27亿元,排名第20。

证券业协会数据显示,近10年以来,除2014年及2016年两年长江证券净利润排名居第15位,其余年份其净利润排名一直在20名左右徘徊,排名相对稳定。

面对投资的“拷问”,长江证券虽未正面回答,但给出了一系列的愿景与计划。

来源:长江证券公告

投资者还问及其在行业中具备哪些优势。长江证券的回答是:看年报。

长江证券在2020年年报的“核心竞争力分析”中表示,其“研究水平行业领先,驱动重点业务发展”。

来源:长江证券公告

长江证券确实是近年券商研究业务的黑马。Wind数据显示,2017年以来,长江证券一直位居公募基金交易佣金前两名,2018年交易佣金更是高居榜首。

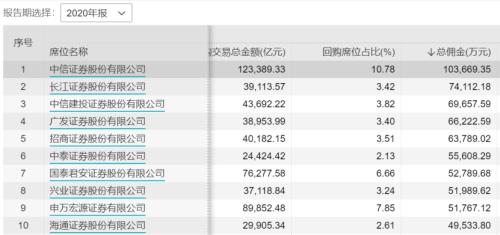

2020年公募基金交易佣金排名前十

来源:Wind

值得注意的是,就在近日,公募基金投顾队伍再扩容,部分券商获得第二批试点资格批文。本轮试点推进较快,机构上报后三个月便完成落地。

业内人士认为,国内财富管理行业即将引来买方投顾时代,新机构的不断加入将进一步助推买方投顾业务生态的形成,多元化趋势将有利于行业长期健康发展。财富管理和客需型业务是黄金赛道,随着零售客户和机构客户认知水平的变化,财富管理和客需型业务依然是未来券商的核心竞争力。